O Sistema Financeiro Nacional (SFN) é o conjunto de instituições, mecanismos e normas que viabilizam a intermediação de recursos financeiros entre poupadores e tomadores de recursos. Ele é responsável pela alocação eficiente de recursos na economia, contribuindo para o crescimento econômico e o desenvolvimento do país.

Além disso, o Sistema Financeiro Nacional (SFN) é o conjunto de instituições, mercados e instrumentos que viabilizam a intermediação financeira no país. Seu objetivo principal é facilitar o fluxo de recursos entre poupadores e tomadores de recursos, contribuindo para o desenvolvimento econômico e o bem-estar da sociedade.

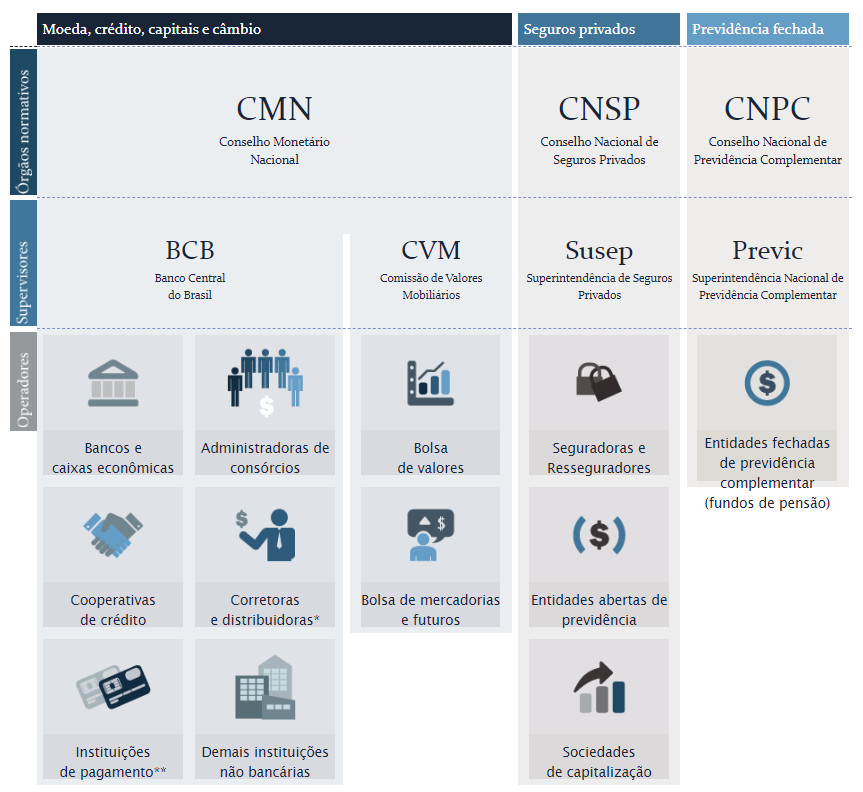

Os participantes do mercado são as instituições e agentes que atuam no SFN, desempenhando funções específicas e contribuindo para o seu funcionamento eficiente. Os principais participantes do mercado incluem:

- Instituições financeiras: Bancos, corretoras, distribuidoras de valores mobiliários, gestoras de investimentos e outras instituições autorizadas a captar recursos do público e conceder crédito.

- Instituições financeiras: São empresas autorizadas a captar recursos do público e utilizá-los para financiar atividades econômicas. Exemplos: bancos, cooperativas de crédito, sociedades de crédito, financiamento e investimento (financeiras), caixas econômicas.

- Investidores: São pessoas físicas ou jurídicas que aplicam recursos financeiros no SFN. Tipificados como “agentes superavitários”: Os superavitários, também conhecidos como “POUPADORES” são os indivíduos que não necessitam de gastar toda sua renda e guardam em instituições financeiras para usufruir destes recursos mais tarde, com correção monetária por deixar seus recursos poupados. “Agentes deficitários“: Os deficitários, também conhecidos como “TOMADORES” são os indivíduos que gastam mais do que recebem, com isso se faz necessário de empréstimo, mediante pagamento de juros por utilizar recursos poupados por terceiros.

- Autoridades reguladoras: São órgãos governamentais responsáveis por regulamentar, fiscalizar e supervisionar o SFN. Exemplos: Banco Central do Brasil (BCB), Comissão de Valores Mobiliários (CVM), Superintendência de Seguros Privados (Susep).

- Empresas: Empresas que emitem títulos de dívida e ações para captar recursos no mercado de capitais.

Funções do SFN

As principais funções do SFN são:

- Captação de recursos: Às instituições financeiras captam recursos do público por meio de depósitos, poupança e outras modalidades de investimento.

- Intermediação financeira: As instituições financeiras intermediam os recursos captados, direcionando-os para tomadores de recursos, como empresas e consumidores.

- Prestação de serviços: As instituições financeiras oferecem diversos serviços aos seus clientes, como conta corrente, cartão de crédito, financiamentos e investimentos.

- Gestão de riscos: As instituições financeiras gerenciam os riscos inerentes às suas atividades, como risco de crédito, risco de mercado e risco operacional.

Regulação e Fiscalização do SFN

O SFN é regulado e fiscalizado pelas autoridades reguladoras, que atuam para garantir a estabilidade e a solidez do sistema, bem como proteger os interesses dos poupadores e investidores. As principais autoridades reguladoras do SFN são:

- Conselho Monetário Nacional (CMN): é o órgão superior do Sistema Financeiro Nacional e tem a responsabilidade de formular a política da moeda e do crédito, objetivando a estabilidade da moeda e o desenvolvimento econômico e social do País.

- Banco Central do Brasil (BCB): Responsável pela regulação, fiscalização e supervisão do sistema financeiro brasileiro.

- Comissão de Valores Mobiliários (CVM): Responsável pela regulação, fiscalização e supervisão do mercado de valores mobiliários.

- Superintendência de Seguros Privados (Susep): Responsável pela regulação, fiscalização e supervisão do mercado de seguros privados.

Importância do SFN

O SFN é essencial para o desenvolvimento econômico do país, pois viabiliza a alocação eficiente de recursos financeiros entre poupadores e tomadores de recursos. Ele também contribui para a estabilidade financeira, reduzindo os riscos sistêmicos e protegendo os interesses dos poupadores e investidores.

Deve estar se questionando porque a PREVIC não está incluída nas principais autoridades participante do SFN, vou explicar:

A Previc (Superintendência Nacional de Previdência Complementar) não faz parte diretamente do SFN (Sistema Financeiro Nacional) como autoridade de regulamentação porque tem um escopo de atuação específico e distinto.

“Entidades Fechadas de Previdência Complementar (EFPC) são operadoras de plano(s) de benefícios, constituídas na forma de sociedade civil ou a fundação, e sem fins lucrativos, estruturada na forma do artigo 35, da Lei Complementar nº 109, de 29 de maio de 2001, que tenha por objeto operar plano de benefício de caráter previdenciário”.

O SFN é composto por instituições que atuam no mercado financeiro e de capitais, como bancos, corretoras e gestoras de investimentos. Essas instituições são regulamentadas pelo Banco Central do Brasil (BCB), que é a autoridade máxima do SFN.

Já a Previc é responsável por regular e supervisionar os “fundos de pensão” e as entidades abertas de previdência complementar. Esses tipos de instituições não fazem parte diretamente do SFN porque têm características e objetivos diferentes das instituições financeiras tradicionais.

Os fundos de pensão são entidades sem fins lucrativos que oferecem planos de previdência complementar aos seus participantes. As entidades abertas de previdência complementar são instituições financeiras que oferecem planos de previdência complementar abertos ao público em geral e está vinculada ao ministério da previdência social.

A regulação e supervisão desses tipos de instituições requer expertise específica em previdência complementar, o que justifica a existência de uma autarquia independente como a Previc.

Além disso, a Previc também é responsável por zelar pela proteção dos participantes e beneficiários dos fundos de pensão e das entidades abertas de previdência complementar. Essa atribuição também justifica a existência de uma autarquia independente, pois garante a imparcialidade e a independência na tomada de decisões.

Portanto, embora a Previc atue de forma indireta no mercado financeiro, seu escopo de atuação específico e distinto justifica que ela não faça parte do SFN como as principais autoridades de regulamentação.

- Superintendência Nacional de Previdência Complementar – (PREVIC): Responsável pela regulação e fiscalização dos fundos de pensão e das entidades abertas de previdência complementar.

O Conselho Monetário Nacional (CMN) é o órgão colegiado responsável por definir e implementar a política monetária do Brasil. É composto pelo Ministro da Fazenda, que o preside, pelo Presidente do Banco Central do Brasil e por mais dois membros, indicados pelo Presidente da República e aprovados pelo Senado Federal.

Funções do CMN

As principais funções do CMN são:

- Definir as metas de inflação;

- Estabelecer as diretrizes da política monetária;

- Fixar a taxa básica de juros (Selic);

- Autorizar a emissão de moeda;

- Regular o sistema financeiro nacional;

- Fiscalizar as instituições financeiras.

Política Monetária

A política monetária é o conjunto de instrumentos utilizados pelo Banco Central para controlar a oferta de moeda e crédito na economia. O principal objetivo da política monetária é manter a estabilidade de preços, controlando a inflação.

Taxa Selic

A taxa Selic é a principal taxa de juros da economia brasileira. Ela é utilizada pelo Banco Central para sinalizar ao mercado o custo do dinheiro e influenciar as decisões de investimento e consumo.

Regulação e Fiscalização do Sistema Financeiro

O CMN também é responsável pela regulação e fiscalização do sistema financeiro nacional. Isso inclui a definição de normas prudenciais para as instituições financeiras, a fiscalização das operações dessas instituições e a aplicação de sanções em caso de descumprimento das normas.

Importância do CMN

O CMN desempenha um papel fundamental na economia brasileira. Ao definir e implementar a política monetária, o CMN contribui para manter a estabilidade de preços e estimular o crescimento econômico. Ao regular e fiscalizar o sistema financeiro, o CMN garante a segurança e a solidez do sistema financeiro, protegendo os depositantes e investidores.

O Banco Central do Brasil (BACEN) é a autoridade monetária do Brasil. É responsável por implementar a política monetária definida pelo Conselho Monetário Nacional (CMN) e por regular e fiscalizar o sistema financeiro nacional.

Funções do BACEN

As principais funções do BACEN são:

- Implementar a política monetária;

- Regular e fiscalizar o sistema financeiro nacional;

- Gerenciar as reservas internacionais do Brasil;

- Emitir moeda;

- Prestar serviços bancários ao Governo Federal.

Política Monetária

O BACEN é responsável por implementar a política monetária definida pelo CMN. A política monetária é o conjunto de instrumentos utilizados pelo BACEN para controlar a oferta de moeda e crédito na economia. O principal objetivo da política monetária é manter a estabilidade de preços, controlando a inflação.

Regulação e Fiscalização do Sistema Financeiro

O BACEN também é responsável pela regulação e fiscalização do sistema financeiro nacional. Isso inclui a definição de normas prudenciais para as instituições financeiras, a fiscalização das operações dessas instituições e a aplicação de sanções em caso de descumprimento das normas.

Reservas Internacionais

O BACEN gerencia as reservas internacionais do Brasil. As reservas internacionais são compostas por ativos financeiros denominados em moedas estrangeiras, como dólares americanos, euros e libras esterlinas. As reservas internacionais são utilizadas para garantir a estabilidade do real frente às demais moedas e para fazer frente a eventuais crises econômicas.

Emissão de Moeda

O BACEN é responsável pela emissão de moeda no Brasil. A moeda brasileira é o real. O BACEN controla a quantidade de moeda em circulação para garantir a estabilidade de preços e evitar a inflação.

Serviços Bancários ao Governo Federal

O BACEN presta serviços bancários ao Governo Federal. Isso inclui a gestão da dívida pública federal, a arrecadação de tributos e a realização de pagamentos ao Governo.

Importância do BACEN

O BACEN desempenha um papel fundamental na economia brasileira. Ao implementar a política monetária, regular e fiscalizar o sistema financeiro, gerenciar as reservas internacionais e emitir moeda, o BACEN contribui para manter a estabilidade econômica do país.

A Comissão de Valores Mobiliários (CVM) é a autarquia federal responsável por regular e fiscalizar o mercado de valores mobiliários no Brasil. Foi criada em 1976 e tem sede no Rio de Janeiro.

Funções da CVM

As principais funções da CVM são:

- Regular e fiscalizar o mercado de valores mobiliários;

- Proteger os investidores;

- Fomentar o desenvolvimento do mercado de capitais.

Regulação e Fiscalização do Mercado de Valores Mobiliários

A CVM é responsável por regular e fiscalizar o mercado de valores mobiliários, que inclui a emissão e negociação de ações, debêntures e outros títulos de dívida. A CVM define as normas que devem ser seguidas pelas empresas que atuam no mercado de capitais, como as regras de divulgação de informações, as normas de conduta e as regras de prevenção e combate à lavagem de dinheiro.

Proteção dos Investidores

A CVM também é responsável por proteger os investidores no mercado de valores mobiliários. A CVM fiscaliza as empresas que atuam no mercado de capitais para garantir que elas cumpram as normas e que não prejudiquem os investidores. A CVM também orienta os investidores sobre como investir com segurança e como evitar fraudes.

Fomento do Desenvolvimento do Mercado de Capitais

A CVM também tem como função fomentar o desenvolvimento do mercado de capitais brasileiro. A CVM busca criar um ambiente regulatório favorável ao investimento e à inovação no mercado de capitais. A CVM também promove a educação financeira e a inclusão financeira, para que mais pessoas possam investir no mercado de capitais.

Importância da CVM

A CVM desempenha um papel fundamental no mercado de capitais brasileiro. Ao regular e fiscalizar o mercado, a CVM garante a segurança e a transparência das operações, protegendo os investidores e fomentando o desenvolvimento do mercado. Isso contribui para o crescimento econômico do país, pois o mercado de capitais é uma importante fonte de financiamento para empresas e projetos de investimento.

A Superintendência de Seguros Privados (SUSEP) é a autarquia federal responsável por regular e fiscalizar o mercado de seguros privados no Brasil. Foi criada em 1966 e tem sede no Rio de Janeiro.

Funções da SUSEP

As principais funções da SUSEP são:

- Regular e fiscalizar o mercado de seguros privados;

- Proteger os consumidores de seguros;

- Fomentar o desenvolvimento do mercado de seguros.

Regulação e Fiscalização do Mercado de Seguros Privados

A SUSEP é responsável por regular e fiscalizar o mercado de seguros privados, que inclui a operação de seguradoras, corretoras de seguros e outras entidades que atuam no setor. A SUSEP define as normas que devem ser seguidas pelas empresas que atuam no mercado de seguros, como as regras de solvência, as normas de conduta e as regras de prevenção e combate à lavagem de dinheiro.

Proteção dos Consumidores de Seguros

A SUSEP também é responsável por proteger os consumidores de seguros. A SUSEP fiscaliza as empresas que atuam no mercado de seguros para garantir que elas cumpram as normas e que não prejudiquem os consumidores. A SUSEP também orienta os consumidores sobre como contratar seguros com segurança e como evitar fraudes.

Fomento do Desenvolvimento do Mercado de Seguros

A SUSEP também tem como função fomentar o desenvolvimento do mercado de seguros brasileiro. A SUSEP busca criar um ambiente regulatório favorável ao investimento e à inovação no mercado de seguros. A SUSEP também promove a educação financeira e a inclusão financeira, para que mais pessoas possam contratar seguros.

Importância da SUSEP

A SUSEP desempenha um papel fundamental no mercado de seguros brasileiro. Ao regular e fiscalizar o mercado, a SUSEP garante a segurança e a transparência das operações, protegendo os consumidores de seguros e fomentando o desenvolvimento do mercado. Isso contribui para o crescimento econômico do país, pois o mercado de seguros é uma importante fonte de proteção financeira para indivíduos e empresas.

5- Superintendência Nacional de Previdência Complementar – PREVIC

A PREVIC (Superintendência Nacional de Previdência Complementar) é o órgão do Governo Federal responsável pela regulação e fiscalização das entidades fechadas de previdência complementar (EFPC) e das entidades abertas de previdência complementar (EAPC), também conhecidas como fundos de pensão.

Funções da PREVIC

As principais funções da PREVIC são:

- Regular e fiscalizar as EFPC e EAPC;

- Autorizar o funcionamento de novas EFPC e EAPC;

- Aprovar os planos de benefícios e as normas de custeio das EFPC e EAPC;

- Fiscalizar a aplicação dos recursos das EFPC e EAPC;

- Proteger os direitos dos participantes e assistidos das EFPC e EAPC;

- Aplicar sanções às EFPC e EAPC que descumprirem a legislação e as normas da PREVIC.

Entidades Fechadas de Previdência Complementar (EFPC)

As EFPC são entidades sem fins lucrativos que oferecem planos de previdência complementar aos seus participantes. Os participantes das EFPC são geralmente empregados de uma determinada empresa ou categoria profissional. Os recursos das EFPC são aplicados em investimentos de renda fixa e variável, visando garantir o pagamento dos benefícios previdenciários aos participantes.

Entidades Abertas de Previdência Complementar (EAPC)

As EAPC são instituições financeiras que oferecem planos de previdência complementar ao público em geral. Os participantes das EAPC podem ser pessoas físicas ou jurídicas. Os recursos das EAPC também são aplicados em investimentos de renda fixa e variável, com o objetivo de proporcionar rentabilidade e segurança aos participantes.

Importância da PREVIC

A PREVIC desempenha um papel fundamental na garantia da segurança e solidez do sistema de previdência complementar brasileiro. Ao regular e fiscalizar as EFPC e EAPC, a PREVIC protege os direitos dos participantes e assistidos, garantindo que os recursos previdenciários sejam aplicados de forma responsável e que os benefícios sejam pagos conforme o estabelecido nos planos de previdência.

PROFICIONAL EM GESTÃO FINANCEIRA | ESPECIALISTA ADMINISTRATIVO | COMERCIAL | OPERACIONAL | FINANCEIRO

Graduação em Tecnólogo Gestão Financeira pela UNESA, 2016.

MBA em Gestão Financeira e Controladoria pela UNESA, 2018.

QUALIFICAÇÃO PROFISSIONAL

* Profissional com quase 28 anos de carreira nas áreas Administrativa, Comercial e Financeira de empresas nacionais em diversos segmentos.

* Vasta experiência em rotinas de controladoria interna, controle de fluxo de caixa e contas a pagar, além de cotação, negociação e compra de mercadorias, realizando a gestão de envio monetário da empresa.

* Expertise em reestruturações comerciais, tendo atuado em diversos mercados e segmentos no estado do Rio de Janeiro, realizando a elaboração e implantação de manuais de procedimentos internos; gestão e treinamento de equipes; controle de ponto; controle de qualidade de serviços; abertura e fechamento de lojas.

* Amplo conhecimento na organização de departamentos visando o aumento de produtividade e diminuição de custos, através do controle, emissão de relatórios de perda e análise de inventários.